سرنوشت نرخ سود سپرده در سال ۹۹

کاهش نرخهای سود سپرده علاوه بر کاهش هزینههای تامین مالی دولت و افزایش جذابیت اوراق خزانه اسلامی برای سرمایهگذاران، بر کاهش بیشبرآورد بهای فعلی سهام شرکتهای فعال در بازار سرمایه اثرگذار است.

طی روزهای گذشته اخبار و شایعات متعددی در خصوص تغییرات نرخ سود سپردههای بانکی و کاهش متفاوت آن در سطح حسابهای اشخاص حقوقی و حقیقی منتشر شده است. هر چند که سیاستگذار پولی نیز اعلام کرده است که فعلا دستورالعملی برای کاهش نرخها به شبکه بانکی ابلاغ نشده است، اما مطرح شدن اینگونه اخبار گمانهزنیهایی را در محافل علمی و اقتصادی به همراه داشته است و برخی نیز دیدگاههایی را در راستای موافقت یا مخالفت با این سیاست بیان کردهاند.

مخالفان کاهش نرخ سود، فزونی نرخ تورم بر نرخهای کنونی سود سپردهها و در واقع منفی بودن نرخ سود حقیقی را سنگ بنای استدلال خود قرار داده و معتقد هستند اگر سیاستگذار به دنبال کاهش نرخ تورم و ثبات قیمتهاست و اگر خواهان ثبات در سایر بازارهای دارایی من جمله ارز و طلاست، هدایت نرخ سود سپرده در مسیر افزایشی و نه کاهشی، پاسخی به اهداف و خواستههای سیاستگذار خواهد بود؛ راه حل متعارفی که در هر کتاب و دوره اقتصاد کلان و پولی نیز تجویز میشود. البته آنها در تبیین این دیدگاه به برخی دورههای زمانی نیز به عنوان شواهد تجربی اشاره میکنند؛ بطور مثال افزایش نرخ سود بانکی در سالهای ۹۱ تا ۹۴ که سبب کاهش نرخ تورم در سالهای بعد شد و یا کاهش نرخ سود بانکی در شهریور ۱۳۹۶ که سبب بیثباتی بازارهای دارایی و تسری آن به بخش حقیقی اقتصاد و در نتیجه افزایش بهای کالاها و خدمات شد، از جمله این دورهها هستند. بر این اساس، مخالفان کاهش نرخ بهره معتقدند که نیاز این روزهای اقتصاد ایران کاهش تورم از مسیر افزایش نرخ سود و کاهش تقاضاست و در غیر این صورت با تحریک تقاضا و افزایش سیالیت نقدینگی، شاهد بروز بیثباتی در بازار داراییها و تشدید تورم خواهیم بود.

تجارب تحولات اقتصادی نشان میدهد که تجویز سیاستهای اقتصادی همواره در شرایط متغیر بودن تعداد محدودی از عوامل اثرگذار و ثبات سایر شرایط قابل تحلیل و بررسی است و با بیشتر شدن ابعاد متغیرها، رسیدن به یک نسخه مورد توافق کار بسیار سختی است. بر همین اساس، گروهی دیگر از تحلیلگران اقتصادی، کاهش نرخ تورم طی سالهای ۱۳۹۶-۱۳۹۳ را بیشتر معطوف به انتظارات مثبت کارگزاران اقتصادی از تحولات پیرامون اقتصاد و تا حدودی نیز بهبود محیط کسب و کار میدانند. به همین ترتیب، بیثباتی بازارهای مالی و دارایی و متعاقب آن بروز فشارهای تورمی دو سال گذشته را نیز محصول معکوس شدن انتظارات میدانند که به پشتوانه خلق نقدینگی ناشی از پرداخت سودهای موهومی و تشدید ناترازی در شبکه بانکی طی دوره ۱۳۹۶-۱۳۹۲ اتفاق افتاد.

در عین برخورداری از مبانی نظری و پشتوانه علمی، اینکه کدام یک از دو رویکرد فوق یک توصیف واقعی از تحولات گذشته است، بصورت قطعی مشخص نیست و همین جاست که بینش سیاستگذار نقش تعیینکننده در جهتدهی ابزارهای سیاستی خواهد داشت. تمرکز سکاندار بخش پولی بر انتظام بخشی به بازار پول، تشدید نظارت بر شبکه بانکی و افزایش شفافیت در نقل و انتقالات عمده پول طی دوسال گذشته نشان میدهد که به باور سیاستگذار اولویت اصلی برای دستیابی به اهداف کلان اقتصادی و در نتیجه کارایی سیاستهای اتخاذی، تصحیح مسیرهای عملیاتی و سازوکارهای اجرایی سیاستهاست و گویی تنها در یک چنین فضایی است که تجویز سیاستهای متعارف به نتایج مورد انتظار و کلاسیک آن منتهی خواهد شد.

در همین رابطه، تغییر ریل سیاستگذاری پولی از هدفگذاری کلهای پولی به هدایت نرخ سود شبانه با استفاده از عملیات بازار باز و در نتیجه کاهش نرخ سود بینبانکی به سطوحی کمتر از نرخ سود سپردههای بانکی، نشان میدهد که در مختصات ترسیمی مقام پولی از وضعیت متغیرهای کلان اقتصادی، کاهش نرخ سود سپردههای بانکی سازگاری بیشتری در نیل به اهداف متعدد آن خواهد داشت. در هر صورت اگر بر این باور هستیم که عامل اصلی در انبساط ترازنامه بانکها پرداخت سود به سپردگذاران است، و اینکه اگر این سود منشا حقیقی نداشته باشد، نقدینگی خلق شده پتانسیل تشدید فشارهای تورمی و تشدید بیثباتی را خواهد داشت، انتظار کاهش نرخ سود دور از دسترس نخواهد بود.

البته اگر با گذر از تورم به روند سایر متغیرها و سایر بازارها نیز توجه کنیم، کاهش نرخ سود بیش از پیش توجیه خواهد داشت. مهمترین مساله در سال جاری کسری بودجه شدید دولت است که بخش قابل توجهی از آن نیز قرار است با انتشار بیسابقه اسناد خزانه اسلامی تامین مالی شود. بدیهی است بالا بودن نرخ تنزیل اوراق مالی، هزینه تامین مالی برای دولت را به شدت افزایش میدهد و برای تامین کسری، دولت باید به سایر روشها مانند استقراض مستقیم از بانک مرکزی متوسل شود که هزینههای به مراتب بیشتری برای اقتصاد خواهد داشت. بنابراین انتشار اوراق مالی در بازار بدهی گزینه اجتنابناپذیری است و در صورتی موفق خواهد شد که بازدهی آن برای سرمایهگذاران نسبت به بازار پول از جذابیت بیشتری برخوردار باشد. در شرایطی که نرخ بازدهی تا سررسید نمادهای اخزای موجود ۱۶ تا ۱۸ درصد است، خرید اوراق جدید در مقایسه با سپردهگذاری بانکی چندان جذابیتی برای خریداران نخواهد داشت.

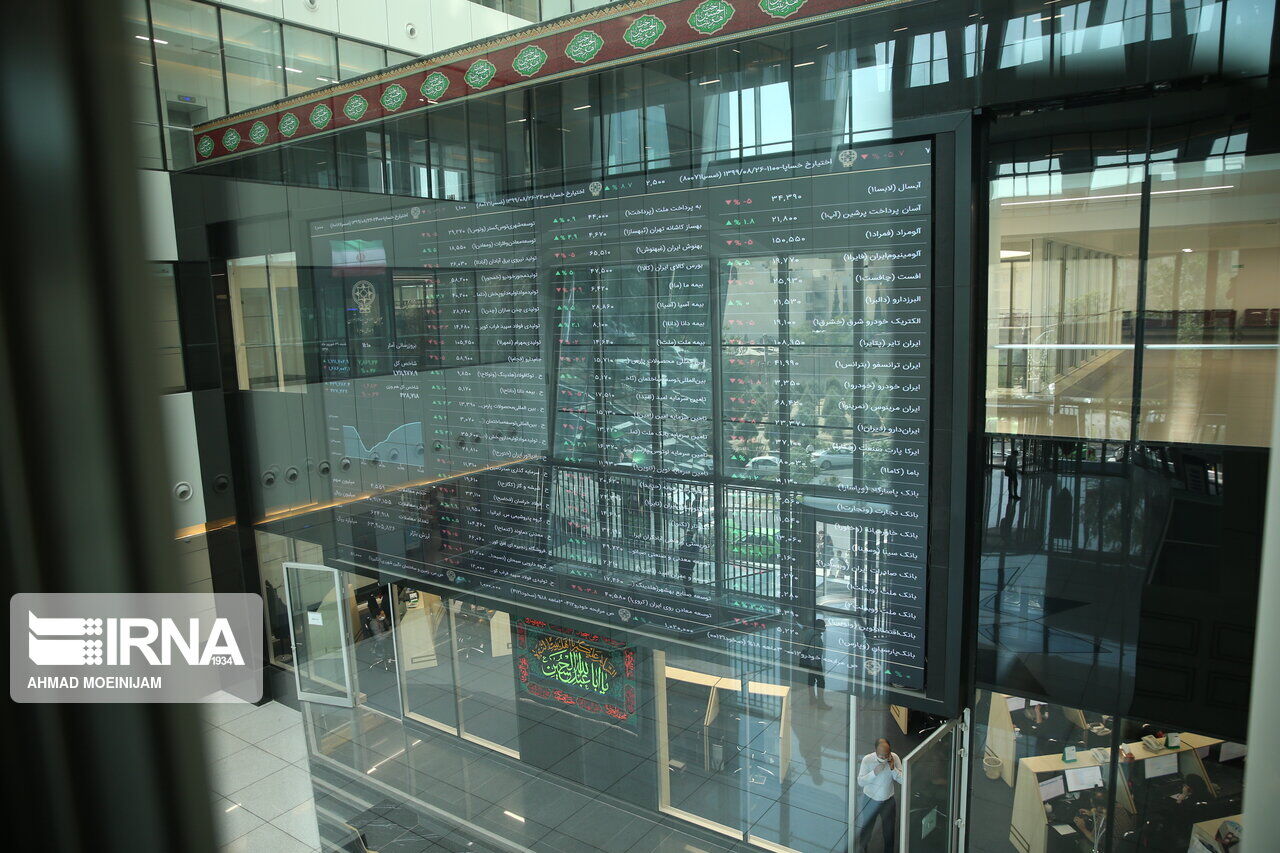

از سوی دیگر، نسبت قیمت به درآمد در کلیت بازار سرمایه نیز به محدوده دو رقمی وارد شده است که بسیار فراتر از میانگین تاریخی آن است. اگر فرض کنیم نرخ سود سپرده به عنوان نرخ بازدهی بدون ریسک ۲۰ درصد باشد، میانگین نسبت قیمت به درآمد در بازار سرمایه حدود ۵ منطقی خواهد بود. در شرایطی که این نسبت در محدوده ۱۰ واحد قرار گیرد، انتظار میرود که نرخ بازدهی بدون ریسک نیز به مراتب کمتر از ۲۰ درصد باشد. بنابراین، با توجه به اینکه برای فروش و مولدسازی داراییهای دولت نیز، رونق بازار سرمایه پیششرط اصلی است، کاهش نرخهای سود سپرده علاوه بر کاهش هزینههای تامین مالی دولت و جذاب نمودن اوراق خزانه اسلامی برای سرمایهگذاران، بر کاهش بیشبرآورد بهای فعلی سهام شرکتهای فعال در بازار سرمایه نیز اثرگذار خواهد بود.

شایان ذکر است، چنین فضایی امکان افزایش سهم بازار سرمایه در تامین مالی با استفاده از عرضه اولیه شرکتهای بزرگ و در نتیجه کاهش فشار بر سیستم بانکی برای را نیز فراهم میکند که علاوه بر افزایش عمق بازار سرمایه در جلوگیری از رشدهای حبابی قیمت سهام شرکتهای کوچک نیز نقش موثری خواهد داشت. همچنین، در صورت فراهم شدن زیرساختهای قانونی و رفع موانع اداری، در این شرایط دولت و بانکها نیز میتوانند با فروش داراییهای مازاد خود و خروج از بنگاهداری، عملا بخشی از بدهیهای خود به بانک مرکزی را پرداخت کنند که با توجه به اینکه ضریب فزاینده نقدینگی در حدود ۷ قرار دارد، حتی در صورت فروش ۲۰ هزار میلیارد تومان از داراییها و استفاده از آن برای بازپرداخت بدهیها به بانک مرکزی، حدود ۱۴۰ هزار میلیارد تومان از انباره نقدینگی کاسته خواهد شد که این امر نیز ۵ تا ۷ واحد درصد از نرخ رشد نقدینگی را کاهش خواهد داد. این اقدام در صورت تحقق میتواند از یک سو بین هزینه تامین مالی تولید و وضعیت تولید رابطه منطقی برقرار کند و از سوی دیگر با کاهش رشد نقدینگی فشارهای تورمی ناشی از تقاضا را نیز بکاهد.

با توجه به میل بالای سرمایهگذاران حقیقی در ورود نقدینگی تازه به بازار سرمایه، که آخرین نمونه آن در مشارکت حدود ۲ میلیون نفر در تامین مالی ۱۸۰۰ میلیارد تومانی و ثبت بزرگترین عرضه اولیه تاریخ بازار سرمایه کشور بود، نشان میدهد که ضمن حفظ و تداوم روند صعودی شاخصهای بازار تحقق این اهداف دور از انتظار نیست.

منبع: ایبِنا

مهدی هادیان (عضو هیات علمی گروه اقتصاد پژوهشکده پولی و بانکی)